精品推薦|監管變化趨勢下搭建國外VIE結構的必要性及可行性分析(1)

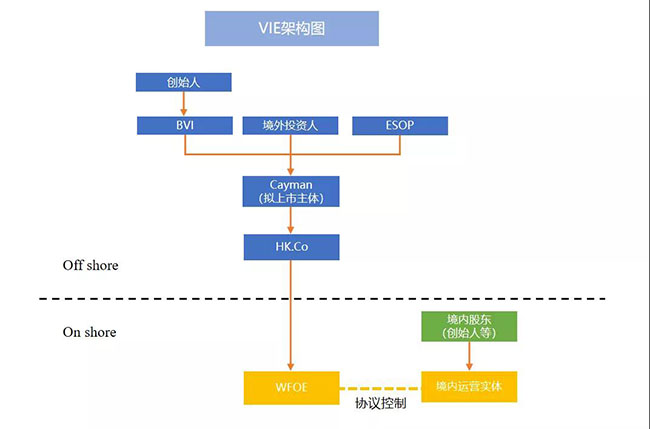

2019年是境內外投融資法律環境和政策多變之年。一系列的立法和政策變動增加了海外投融資結構的不確定性,此次分為(1)(2)兩篇,從不同角度進行解析。本文主要從監管趨勢的變化、搭建國外架構的意義和BVI、開曼經濟實質法對VIE架構的影響三個方面進行整理和總結,僅供了解和參考。

VIE架構監管的變化趨勢及影響

商務部于2015年1月公布的《外國投資法(草案征求意見稿)》,試圖以“實質重于形式”原則劃分外國投資與本國投資,并明確禁止協議控制下境外上市模式。

但2019年3月正式頒行的《外商投資法》刪除了相關表述,直至11月發布《實施條例》(征求意見稿),才重新對VIE架構問題進行了論述。

在原有法律體系下,對外商投資企業的界定是以一家公司的直接股東是境內還是境外來判斷的。一個中國自然人在境外設立的A公司返程投資到中國設立B公司,仍然被認為是一家外商投資企業,從而受到外商投資準入負面清單的規制。

而實施條例征求意見稿第三十五條引入了穿透判斷一家境內公司是否可以不再受到外商投資準入負面清單的規制。

因此,其在總體基調上正面放松了準入監管。

另一方面,香港聯合交易所有限公司(“聯交所”)對VIE架構的態度是在充分披露原則的基礎上對VIE架構的合法性、必要性及可行性進行個案審核。

在聯交所發布的2018年4月修訂后的HKEX-LD43-33(“VIE新指引”)中,對VIE架構赴港上市提出了核心規則“嚴格限定”(Narrowly Tailored)——VIE架構須在外資限制范圍內適用,即屬于中國外商限制/禁止類企業的擬上市企業才能搭建VIE架構,且上市申請人必須在提交上市申請前按照外資可持最大權益取得監管批準。

境外上市的TMT行業企業涉及到增值電信業務,增值電信業務包括基于電信基礎設施和資源類的電信業務以及基于公共應用平臺的業務,根據《外商投資電信企業管理規定》、《外商投資準入特別管理措施(負面清單)(2019年版)》等相關法規,其具體業務項限制外資進入的程度不一(有完全開放、允許外資持股超過50%、外資持股不得超過50%、完全禁止)。

據此,同程藝龍控股有限公司(“同程藝龍”)設計了“50%股權控制+50%協議控制”的構架。

一方面同程藝龍提供的信息服務業務、 在線數據處理與交易處理業務(由公司境內運營實體“北京藝龍”與“同程網絡”經營并持有ICP證、EDI證)以及呼叫中心服務業務(由蘇州如亨經營并持有呼叫中心許可證,蘇州如亨系蘇州程藝的全資子公司),為滿足當時《外商投資準入特別管理措施(負面清單)(2018年版)》規定外資持有經營增值電信業務企業(“北京藝龍”與“同程網絡”)的股權比例應當不得超過50%的限制,所以:

由藝龍北京(WFOE)直接持有北京藝龍50%的股權,剩余部分通過VIE協議持有;

龍越天程(WFOE)直接持有同程網絡50%的股權,剩余部分通過VIE協議持有;

龍越天程(WFOE)完全通過VIE協議安排控制蘇州程藝。

如此既滿足了外資股權比例限制,也滿足了VIE新指引中“嚴格限定”原則。

新監管趨勢下VIE架構搭建國外信托的意義

國外信托因其具有天然靈活性優勢、稅收方面的籌劃功能、以及個人債務風險隔離等效果,越來越多的境內企業創始人在VIE架構搭建過程中都會考慮加入國外信托,以實現企業創始人家族傳承、稅務安排、債務風險隔離等目的。尤其在新個稅法受控外國企業條款頒布、CRS開始實行的當下,國外信托作為一種特殊的稅務主體,具有一定稅務籌劃功能。

(1)稅務合規因素

在VIE架構搭建完成后,創始人未來將會獲得股息、紅利收入以及公司上市后股票減持獲得的收入等境外收入,該部分境外收入將涉及繳納個人所得稅的問題。

2018年8月31日,新個人所得稅法頒布,利息、股息、紅利所得、財產轉讓所得適用比例稅率,稅率為20%。所以,如果企業創始人為中國稅收居民,對境外取得的利息、股息、紅利所得、財產轉讓所得需繳納20%的個人所得稅。

另外,新個稅法增加了第八條:

受控外國企業(controlled foreign corporation,簡稱CFC)條款。簡單來說,CFC條款規定居民個人控制的海外公司長期不分紅到個人,并且沒有合理理由的,稅局無論該個人實質上是否獲得分紅,直接視同企業已經分紅給個人,對個人征20%的個人所得稅。

除此之外,2018年9月起,中國首次啟動交換非居民金融帳戶涉稅資訊(CRS),包括開曼在內的數十個國家和地區政府與中國之間開展信息交換,交換各自掌握的對方稅收居民在本國金融賬戶的賬戶信息。在CFC條款及CRS的背景下,中國稅務機關將掌握中國居民在開曼、BVI等地設立殼公司的相關資料,并對是否屬于CFC條款規定的情況進行核查及征稅。

經研究,企業創始人可以將公司股權資產裝入國外信托,由國外信托實際控制BVI公司。這樣將境外資產由創始人(中國稅收居民)持有轉為由國外信托持有,境外分紅的主體就從股東個人變為國外信托(非中國稅收居民),從而不適用于CFC條款。

另外,中國暫無對信托收益征稅的明文規定,未來即便“視同分紅”,是否需要征稅暫時也不確定。所以,在新個人所得稅法依然對境外信托沒有任何規定,且反規則細則尚未完全清晰明朗的情況下,國外信托架構的搭建依然可以在一定程度上起到稅務優化的作用。

但是,如果中國內地高凈值人士在國外信托中保留充分權利(如隨時更換受托人、調整分配比例、保留充分的投資決策權,或者將信托設立為可撤銷信托等),則很可能被作為“實際控制人”,并被新個稅反條款“穿透”。

(2)資產保護因素

國外信托的所有權和收益權分離,即便遇到債務糾紛、公司清算等情況,不會影響信托財產,可以起到風險隔離的效果。

(3)家族傳承因素

一方面,搭建國外信托后,企業創始人不需要進行股權轉讓、不需要繳納高額資本利得稅和個人所得稅就能夠實現財富傳承;另一方面,通過設置受益條款,可以防止受益人(子女)揮霍無度,從而實現財富的永續傳承。

目前國外信托被廣泛應用于香港上市架構,香港216家上市家族公司中約30%的公司以國外信托的形式控股,其中包括李兆基家族的恒基地產、李嘉誠家族的長江和記、郭得勝家族的新鴻基地產等。

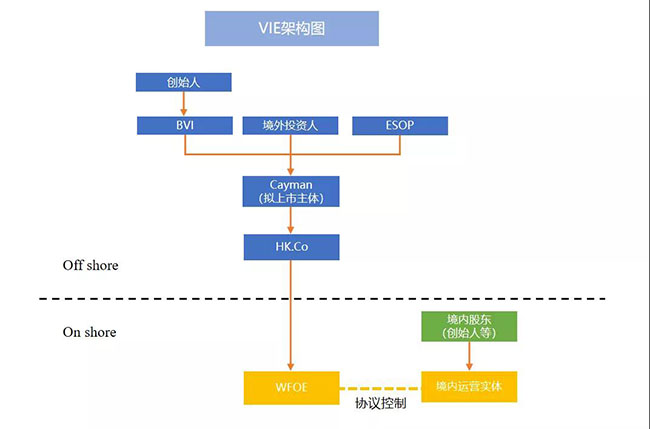

VIE架構搭建國外信托并上市的股權架構如下圖所示:

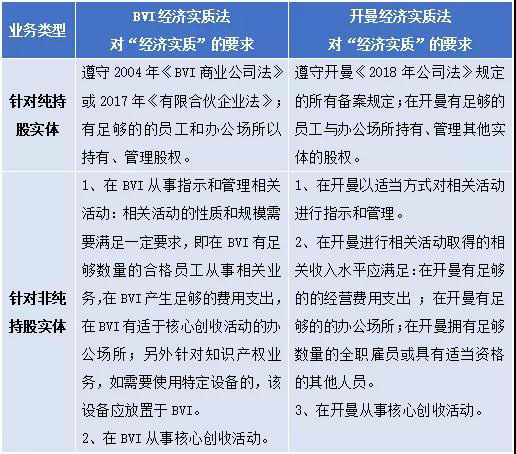

BVI、開曼經濟實質法對VIE架構的影響

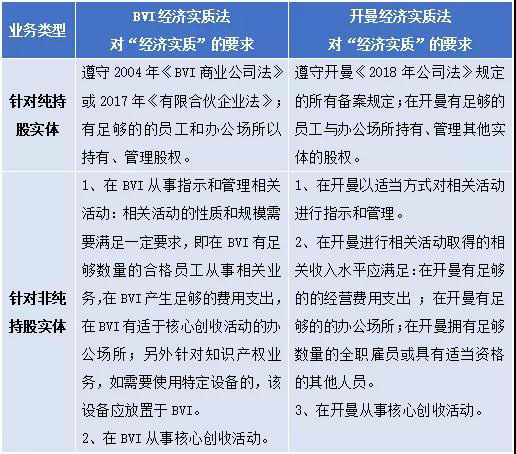

在VIE架構搭建的過程中,我們需要注意自2019年起,開曼政府及BVI政府實施經濟實質法案,要求在當地注冊成立從事特定活動的公司、合伙企業等實體應具備充足的商業實質,否則面臨罰款甚至注銷。

開曼經濟實質法及BVI經濟實質法要求“相關主體”開展“相關活動”必須滿足“經濟實質”的要求。

根據經濟實質法的規定,VIE架構下的BVI公司一般會被認定為“純控股實體”,滿足低標準經濟實質測試,經濟實質法對這類主體幾乎沒有影響。但VIE架構下的開曼公司作為擬上市主體,通常會被認定為開展“總部業務”或“融資業務”,將被認定為“非純控股業務實體”。

如果開曼公司被認定為“非純控股業務實體”,則其需符合相對復雜的經濟實質測試;其中最關鍵的要求是“總部業務”下的核心創收活動(core income generating activities)必須在開曼發生,包括管理決策行為、為集團內其他主體承擔費用開銷的行為;以及統籌協調集團的業務活動行為。

本質上,這將可能要求該開曼控股公司的相關股東會或董事會在開曼召開,相關決策行為真的在島上發生,或者相關董事真的在島上常駐。

有關經濟實質法的解讀,您可查看百利來此前文章:

【重磅解讀】開曼經濟實質法生效,究竟該如何看待對國外架構的影響?

【專業解讀】BVI《2018經濟實質法》守則草案,企業如何應對?

根據OECD在2019年10月31日發布的《關于沒有或只有名義稅收管轄區的自發交換的指南》(OECD releases guidance on the spontaneous exchange by no or only nominal tax jurisdictions),OECD要求所有國外地區殼架構自2020年起,必須向其背后的實際控制人所在國稅局“自動交換”當年產生的收入和成本費用等財務信息。

針對那些有完善的監控機制監控實體是否遵守經濟實質的國外地區,OECD要求該地區“自動交換”那些不符合經濟實質要求的實體、以及從事高風險活動(比如有IP的)的實體的信息直接到該實體的直接母公司、最終母公司及實際受益人所在地稅局。

針對那些無完善的監控機制監控實體是否遵守經濟實質的國外地區,OECD要求該國外地區“自動交換”所有實體的信息給實體的直接母公司、最終母公司及實際受益人所在地稅局。

交換內容包括:實際控制人名稱、總收入金額和類型、支出金額和類型、全職員工人數等信息。

信息交換回來之后,可能會直接被國內稅局反追稅。可以看出,無論從當地角度還是從公司角度,不遵循經濟實質法的后果都將非常嚴重。

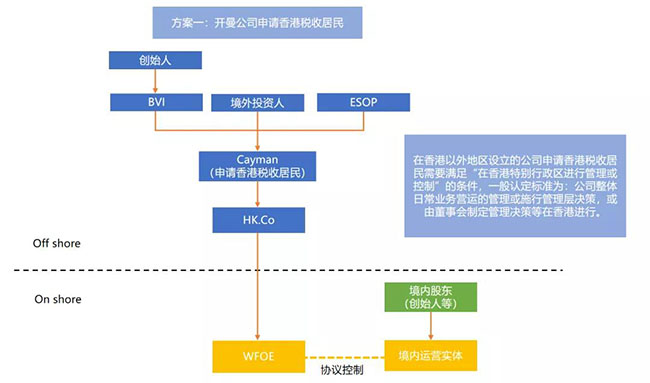

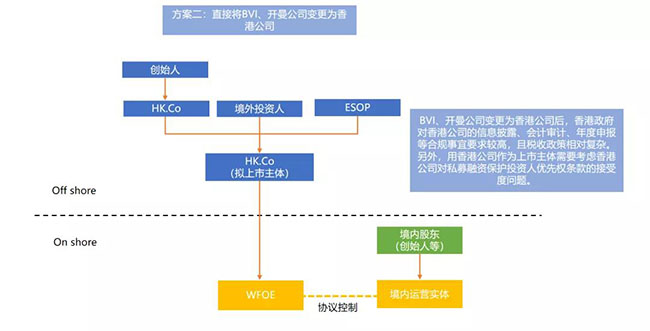

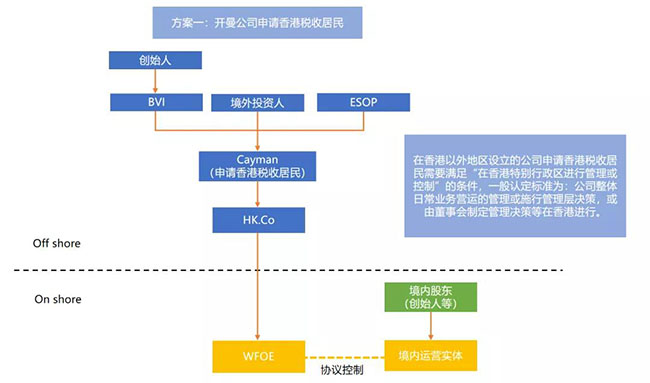

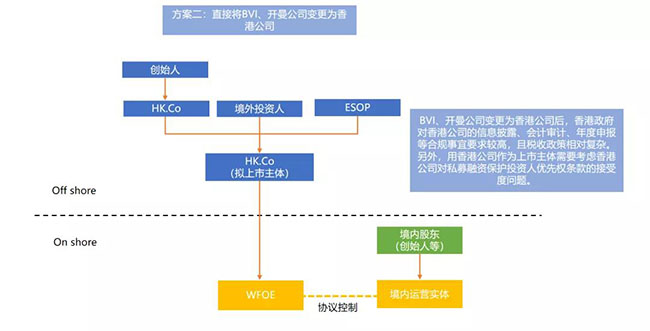

但是,注入經濟實質并不是BVI、開曼公司滿足經濟實質法合規要求的唯一道路。因為VIE架構下的開曼公司完全可以結合其自身情況(例如集團目前股東股權情況、投資架構情況、業務收入源泉比重情況以及實際核心管理地點情況),通過個性化的稅務安排,獲取并申報為對集團整體稅務最優的國家(地區)之稅收居民身份(例如作為香港特別行政區稅收居民身份進行申報);或者直接將BVI、開曼公司變更為香港公司,從而完全避免在BVI、開曼上注入經濟實質的需要。

但是在考慮是否申請香港稅收居民或是否直接將BVI、開曼公司變更為香港公司的過程中,應綜合考慮香港稅收居民的申請難度、申請香港稅收居民及變更為香港公司后香港政府的合規要求是否過高等問題。另外,用香港公司作為上市主體需要考慮香港公司對私募融資保護投資人優先權條款的接受度問題。

以上是我們對于監管趨勢變化的背景下,對VIE架構從三個基本問題進行初步分析,下篇文章中,我們將對新監管趨勢下境內投資人權益轉換的路徑和境外融資回流的方式選擇進行分析,敬請期待。

聲明:本文內容源自:天元律師事務所 作者:朱騰飛,僅作分享參考,文章版權歸原作者及原出處所有,轉載請聯系原作者。

VIE架構監管的變化趨勢及影響

商務部于2015年1月公布的《外國投資法(草案征求意見稿)》,試圖以“實質重于形式”原則劃分外國投資與本國投資,并明確禁止協議控制下境外上市模式。

但2019年3月正式頒行的《外商投資法》刪除了相關表述,直至11月發布《實施條例》(征求意見稿),才重新對VIE架構問題進行了論述。

在原有法律體系下,對外商投資企業的界定是以一家公司的直接股東是境內還是境外來判斷的。一個中國自然人在境外設立的A公司返程投資到中國設立B公司,仍然被認為是一家外商投資企業,從而受到外商投資準入負面清單的規制。

而實施條例征求意見稿第三十五條引入了穿透判斷一家境內公司是否可以不再受到外商投資準入負面清單的規制。

因此,其在總體基調上正面放松了準入監管。

另一方面,香港聯合交易所有限公司(“聯交所”)對VIE架構的態度是在充分披露原則的基礎上對VIE架構的合法性、必要性及可行性進行個案審核。

在聯交所發布的2018年4月修訂后的HKEX-LD43-33(“VIE新指引”)中,對VIE架構赴港上市提出了核心規則“嚴格限定”(Narrowly Tailored)——VIE架構須在外資限制范圍內適用,即屬于中國外商限制/禁止類企業的擬上市企業才能搭建VIE架構,且上市申請人必須在提交上市申請前按照外資可持最大權益取得監管批準。

境外上市的TMT行業企業涉及到增值電信業務,增值電信業務包括基于電信基礎設施和資源類的電信業務以及基于公共應用平臺的業務,根據《外商投資電信企業管理規定》、《外商投資準入特別管理措施(負面清單)(2019年版)》等相關法規,其具體業務項限制外資進入的程度不一(有完全開放、允許外資持股超過50%、外資持股不得超過50%、完全禁止)。

據此,同程藝龍控股有限公司(“同程藝龍”)設計了“50%股權控制+50%協議控制”的構架。

一方面同程藝龍提供的信息服務業務、 在線數據處理與交易處理業務(由公司境內運營實體“北京藝龍”與“同程網絡”經營并持有ICP證、EDI證)以及呼叫中心服務業務(由蘇州如亨經營并持有呼叫中心許可證,蘇州如亨系蘇州程藝的全資子公司),為滿足當時《外商投資準入特別管理措施(負面清單)(2018年版)》規定外資持有經營增值電信業務企業(“北京藝龍”與“同程網絡”)的股權比例應當不得超過50%的限制,所以:

由藝龍北京(WFOE)直接持有北京藝龍50%的股權,剩余部分通過VIE協議持有;

龍越天程(WFOE)直接持有同程網絡50%的股權,剩余部分通過VIE協議持有;

龍越天程(WFOE)完全通過VIE協議安排控制蘇州程藝。

如此既滿足了外資股權比例限制,也滿足了VIE新指引中“嚴格限定”原則。

新監管趨勢下VIE架構搭建國外信托的意義

國外信托因其具有天然靈活性優勢、稅收方面的籌劃功能、以及個人債務風險隔離等效果,越來越多的境內企業創始人在VIE架構搭建過程中都會考慮加入國外信托,以實現企業創始人家族傳承、稅務安排、債務風險隔離等目的。尤其在新個稅法受控外國企業條款頒布、CRS開始實行的當下,國外信托作為一種特殊的稅務主體,具有一定稅務籌劃功能。

(1)稅務合規因素

在VIE架構搭建完成后,創始人未來將會獲得股息、紅利收入以及公司上市后股票減持獲得的收入等境外收入,該部分境外收入將涉及繳納個人所得稅的問題。

2018年8月31日,新個人所得稅法頒布,利息、股息、紅利所得、財產轉讓所得適用比例稅率,稅率為20%。所以,如果企業創始人為中國稅收居民,對境外取得的利息、股息、紅利所得、財產轉讓所得需繳納20%的個人所得稅。

另外,新個稅法增加了第八條:

受控外國企業(controlled foreign corporation,簡稱CFC)條款。簡單來說,CFC條款規定居民個人控制的海外公司長期不分紅到個人,并且沒有合理理由的,稅局無論該個人實質上是否獲得分紅,直接視同企業已經分紅給個人,對個人征20%的個人所得稅。

除此之外,2018年9月起,中國首次啟動交換非居民金融帳戶涉稅資訊(CRS),包括開曼在內的數十個國家和地區政府與中國之間開展信息交換,交換各自掌握的對方稅收居民在本國金融賬戶的賬戶信息。在CFC條款及CRS的背景下,中國稅務機關將掌握中國居民在開曼、BVI等地設立殼公司的相關資料,并對是否屬于CFC條款規定的情況進行核查及征稅。

經研究,企業創始人可以將公司股權資產裝入國外信托,由國外信托實際控制BVI公司。這樣將境外資產由創始人(中國稅收居民)持有轉為由國外信托持有,境外分紅的主體就從股東個人變為國外信托(非中國稅收居民),從而不適用于CFC條款。

另外,中國暫無對信托收益征稅的明文規定,未來即便“視同分紅”,是否需要征稅暫時也不確定。所以,在新個人所得稅法依然對境外信托沒有任何規定,且反規則細則尚未完全清晰明朗的情況下,國外信托架構的搭建依然可以在一定程度上起到稅務優化的作用。

但是,如果中國內地高凈值人士在國外信托中保留充分權利(如隨時更換受托人、調整分配比例、保留充分的投資決策權,或者將信托設立為可撤銷信托等),則很可能被作為“實際控制人”,并被新個稅反條款“穿透”。

(2)資產保護因素

國外信托的所有權和收益權分離,即便遇到債務糾紛、公司清算等情況,不會影響信托財產,可以起到風險隔離的效果。

(3)家族傳承因素

一方面,搭建國外信托后,企業創始人不需要進行股權轉讓、不需要繳納高額資本利得稅和個人所得稅就能夠實現財富傳承;另一方面,通過設置受益條款,可以防止受益人(子女)揮霍無度,從而實現財富的永續傳承。

目前國外信托被廣泛應用于香港上市架構,香港216家上市家族公司中約30%的公司以國外信托的形式控股,其中包括李兆基家族的恒基地產、李嘉誠家族的長江和記、郭得勝家族的新鴻基地產等。

VIE架構搭建國外信托并上市的股權架構如下圖所示:

BVI、開曼經濟實質法對VIE架構的影響

在VIE架構搭建的過程中,我們需要注意自2019年起,開曼政府及BVI政府實施經濟實質法案,要求在當地注冊成立從事特定活動的公司、合伙企業等實體應具備充足的商業實質,否則面臨罰款甚至注銷。

開曼經濟實質法及BVI經濟實質法要求“相關主體”開展“相關活動”必須滿足“經濟實質”的要求。

根據經濟實質法的規定,VIE架構下的BVI公司一般會被認定為“純控股實體”,滿足低標準經濟實質測試,經濟實質法對這類主體幾乎沒有影響。但VIE架構下的開曼公司作為擬上市主體,通常會被認定為開展“總部業務”或“融資業務”,將被認定為“非純控股業務實體”。

如果開曼公司被認定為“非純控股業務實體”,則其需符合相對復雜的經濟實質測試;其中最關鍵的要求是“總部業務”下的核心創收活動(core income generating activities)必須在開曼發生,包括管理決策行為、為集團內其他主體承擔費用開銷的行為;以及統籌協調集團的業務活動行為。

本質上,這將可能要求該開曼控股公司的相關股東會或董事會在開曼召開,相關決策行為真的在島上發生,或者相關董事真的在島上常駐。

有關經濟實質法的解讀,您可查看百利來此前文章:

【重磅解讀】開曼經濟實質法生效,究竟該如何看待對國外架構的影響?

【專業解讀】BVI《2018經濟實質法》守則草案,企業如何應對?

根據OECD在2019年10月31日發布的《關于沒有或只有名義稅收管轄區的自發交換的指南》(OECD releases guidance on the spontaneous exchange by no or only nominal tax jurisdictions),OECD要求所有國外地區殼架構自2020年起,必須向其背后的實際控制人所在國稅局“自動交換”當年產生的收入和成本費用等財務信息。

針對那些有完善的監控機制監控實體是否遵守經濟實質的國外地區,OECD要求該地區“自動交換”那些不符合經濟實質要求的實體、以及從事高風險活動(比如有IP的)的實體的信息直接到該實體的直接母公司、最終母公司及實際受益人所在地稅局。

針對那些無完善的監控機制監控實體是否遵守經濟實質的國外地區,OECD要求該國外地區“自動交換”所有實體的信息給實體的直接母公司、最終母公司及實際受益人所在地稅局。

交換內容包括:實際控制人名稱、總收入金額和類型、支出金額和類型、全職員工人數等信息。

信息交換回來之后,可能會直接被國內稅局反追稅。可以看出,無論從當地角度還是從公司角度,不遵循經濟實質法的后果都將非常嚴重。

但是,注入經濟實質并不是BVI、開曼公司滿足經濟實質法合規要求的唯一道路。因為VIE架構下的開曼公司完全可以結合其自身情況(例如集團目前股東股權情況、投資架構情況、業務收入源泉比重情況以及實際核心管理地點情況),通過個性化的稅務安排,獲取并申報為對集團整體稅務最優的國家(地區)之稅收居民身份(例如作為香港特別行政區稅收居民身份進行申報);或者直接將BVI、開曼公司變更為香港公司,從而完全避免在BVI、開曼上注入經濟實質的需要。

但是在考慮是否申請香港稅收居民或是否直接將BVI、開曼公司變更為香港公司的過程中,應綜合考慮香港稅收居民的申請難度、申請香港稅收居民及變更為香港公司后香港政府的合規要求是否過高等問題。另外,用香港公司作為上市主體需要考慮香港公司對私募融資保護投資人優先權條款的接受度問題。

以上是我們對于監管趨勢變化的背景下,對VIE架構從三個基本問題進行初步分析,下篇文章中,我們將對新監管趨勢下境內投資人權益轉換的路徑和境外融資回流的方式選擇進行分析,敬請期待。

聲明:本文內容源自:天元律師事務所 作者:朱騰飛,僅作分享參考,文章版權歸原作者及原出處所有,轉載請聯系原作者。

閱讀:188次分享本文

國外公司常見問題相關內容推薦:

精彩圖文專題推薦

網站熱點推薦

- 香港公司信息查詢閱讀:63727 次

- 注冊香港公司的費用明細閱讀:44289 次

- 注冊香港公司的流程閱讀:36962 次

- 一文一圖輕松讀懂VIE結構【開曼、香港、BVI與VIE】閱讀:18508 次

- 美國開分公司子公司的條件【美國辦分公司如何做】閱讀:9429 次

- 注冊開曼公司的好處 優勢閱讀:7803 次